Archives de la catégorie : Définition

Autoconsommation

L’Autoconsommation désigne le fait, pour un agent économique, de consommer les biens et services qu’il a lui-même produits. Il peut s’agir d’autoconsommation alimentaire (jardin, élevage, etc.), d’autoconsommation énergétique (couper du bois pour se chauffer, panneaux solaires, etc.), d’autoconsommation à l’intérieur d’un logement (entretien, réparations, occupation de la propriété détenue, etc.). Plus l’autoconsommation est forte, moins le recours à une production extérieure est nécessaire, et plus l’économie se rapproche de l’autarcie. Les sociétés primitives agraires ou les pays les moins avancés sont souvent en situation de forte autoconsommation.

Théorie des vagues d’Elliott

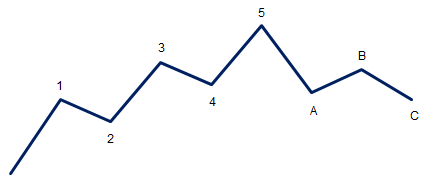

Dans les années 1930, Ralph Nelson Elliott a forgé la théorie des vagues d’Elliott, laissant entendre que les prix des actions évoluent selon une tendance marquée par des phases, ou vagues. En théorie, une hausse est composée de cinq vagues (dont trois vagues clairement à la hausse et deux vagues intermédiaires à la baisse), puis est suivie d’un déclin composé de trois vagues (dont deux vagues clairement à la baisse et une vague intermédiaire à la hausse).

Il s’agit d’une forme populaire d’analyse technique faisant ressortir la psychologie de l’investisseur sur les marchés financiers. Le rapprochement peut être facilement établi entre la théorie des vagues d’Elliott et les différents types de cycles de l’économie (cycles Kitchin, cycles Juglar, cycles Kuznets, cycles Kondratiev, cycles du porc, etc.). Le fait d’affirmer que les mouvements boursiers obéissent à des logiques cycliques prévisibles est en contradiction avec l’hypothèse d’efficience du marché.

Avoir fiscal

Un Avoir fiscal est un crédit d’impôt qu’un actionnaire peut déduire, en tant que contribuable, de l’impôt sur le revenu. Ce montant est lié aux dividendes perçus.

Lorsqu’une entreprise décide de distribuer des dividendes à ses actionnaires, elle s’est déjà, au préalable, acquittée de l’impôt sur les sociétés. En étant distribué à l’actionnaire, le dividende pourrait alors subir une double imposition (impôt sur les sociétés puis impôt sur le revenu). Bénéficier d’un avoir fiscal revient donc à déduire ce qui a déjà été payé au titre de l’impôt sur les sociétés du montant à payer au titre de l’impôt sur le revenu.

Autogestion

L’Autogestion désigne un mode d’organisation dans lequel la gestion est assurée par l’ensemble du personnel, soit de façon directe, soit de façon indirecte par le biais de représentants élus et révocables. Plus que l’aplanissement du processus de décision, c’est la volonté d’abolir les rapports de domination entre dirigeants et salariés qui est affirmée par le biais de cette organisation, tout comme la nécessité de répartir équitablement les richesses entre les individus. Les travailleurs, en tant qu’êtres humains, sont censés pouvoir s’organiser collectivement, tout en échangeant les connaissances. L’autogestion ne touche pas uniquement le monde du travail, mais peut se retrouver dans la gestion de collectivités, dans l’organisation de partis politiques, au sein des syndicats, et même être transposée à l’échelle nationale (ex-Yougoslavie, Espagne républicaine).

CDD (Cooling Degree Days)

Un dérivé climatique CDD (Cooling Degree Days) est un instrument financier basé sur le nombre de degrés relevés au-dessus de 65° Fahrenheit (18° Celsius), température à partir de laquelle est généralement activé l’air conditionné. Ce nombre de degré est observé au cours d’une journée, et l’indice CDD est égal à :

CDD = Max(A – 65 ; 0)

Où A représente la moyenne des températures minimale et maximale relevées dans une zone géographique. Par exemple, si la température maximale relevée dans une ville est de 85° et la température minimale est de 55°, le CDD du jour est de 5. Des contrats à terme ou des options peuvent être négociés sur ces valeurs CDD, agrégées sur un mois entier.

Les dérivés climatiques peuvent couvrir des risques aussi divers que la température (Heating Degree Days, Cooling Degree Days, Energy Degree Days, Growing Degree Days, Variable Degree Days, Critical Temperature Days), les précipitations (Critical Rainy Days, Successive Rainy Days), l’enneigement (Critical Snowy Days) ou l’ensoleillement (Critical Sunny Days).

HDD (Heating Degree Days)

Un dérivé climatique HDD (Heating Degree Days) est un instrument financier basé sur le nombre de degrés relevés en-deçà de 65° Fahrenheit (18° Celsius), température à partir de laquelle est généralement activé le chauffage. Ce nombre de degrés est observé au cours d’une journée, et l’indice HDD est égal à :

HDD = Max(0 ; 65 – A)

Où A représente la moyenne des températures minimale et maximale relevées dans une zone géographique. Par exemple, si la température maximale relevée dans une ville est de 70° et la température minimale est de 42°, le HDD du jour est de 9. Des contrats à terme ou des options peuvent être négociés sur ces valeurs HDD, agrégées sur un mois entier.

Les dérivés climatiques peuvent couvrir des risques aussi divers que la température (Heating Degree Days, Cooling Degree Days, Energy Degree Days, Growing Degree Days, Variable Degree Days, Critical Temperature Days), les précipitations (Critical Rainy Days, Successive Rainy Days), l’enneigement (Critical Snowy Days) ou l’ensoleillement (Critical Sunny Days).

Bootstrap

1. Le Bootstrap est une méthode de détermination des taux zéro-coupon à partir d’instruments cotés. Elle se base sur la structure par terme des taux d’intérêt, et fonctionne sur le principe de l’interpolation. En connaissant par exemple le prix d’obligations zéro-coupon 6 mois, 12 mois et 18 mois, et les taux zéro-coupon à 6 mois et 12 mois, il devient possible de trouver le taux zéro-coupon 18 mois.

2. Le Bootstrap désigne le démarrage d’une activité commerciale à partir de fonds propres limités, avec réinvestissement des bénéfices, et sans recours à des financements extérieurs (emprunts ou investisseurs). L’avantage pour l’entrepreneur est d’avoir un contrôle total de son entreprise. Le Bootstrap peut cependant montrer ses limites, en ralentissant le développement potentiel de l’entreprise, justement par manque de financement.

Swap à notionnel croissant

Un Swap à notionnel croissant (en anglais « Accreting swap ») est un contrat d’échange dont le montant de référence augmente jusqu’à l’échéance. Un tel contrat peut être utile pour un agent dont les besoins (emprunt, devise, etc.) sont amenés à augmenter dans le futur.

Imaginons une entreprise qui compte émettre deux obligations, chacune à une année d’intervalle mais sur un montant plus important en seconde année. Ces obligations paieraient un taux de coupon fixe à leurs détenteurs. Si l’entreprise souhaite convertir son risque, elle peut chercher à entrer dans un swap à notionnel croissant où elle recevrait un taux fixe, et paierait un taux flottant (basé par exemple sur l’Euribor) plus/moins un spread. Elle fixe, dès la date initiale, son risque futur.