Théorie des vagues d’Elliott

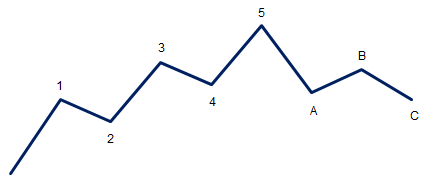

Dans les années 1930, Ralph Nelson Elliott a forgé la théorie des vagues d’Elliott, laissant entendre que les prix des actions évoluent selon une tendance marquée par des phases, ou vagues. En théorie, une hausse est composée de cinq vagues (dont trois vagues clairement à la hausse et deux vagues intermédiaires à la baisse), puis est suivie d’un déclin composé de trois vagues (dont deux vagues clairement à la baisse et une vague intermédiaire à la hausse).

Il s’agit d’une forme populaire d’analyse technique faisant ressortir la psychologie de l’investisseur sur les marchés financiers. Le rapprochement peut être facilement établi entre la théorie des vagues d’Elliott et les différents types de cycles de l’économie (cycles Kitchin, cycles Juglar, cycles Kuznets, cycles Kondratiev, cycles du porc, etc.). Le fait d’affirmer que les mouvements boursiers obéissent à des logiques cycliques prévisibles est en contradiction avec l’hypothèse d’efficience du marché.