Archives du tag : Produits structurés

Questions sur les produits structurés classiques

Les produits structurés fascinent autant qu’ils inquiètent. De plus en plus ouverts au grand public, ceux-ci ont pourtant été décriés suite aux faillites bancaires, mais aussi parce que leur complexité croissante a fini par les rendre de plus en plus difficiles à comprendre, que ce soit pour les professionnels de la finance ou pour les clients finaux. Connaissez-vous les caractéristiques des produits structurés classiques ? Quelles sont les options permettant de les fabriquer ? Quel est leur risque ? Comment vendre un produit structuré à un client ? Testez vos connaissances sur cette classe d’actif à part entière, sans négliger les exemples concrets pouvant étayer vos explications.

Produits structurés : introduction

Options, dérivés, rendement fixe, levier… Les produits structurés ont connu une croissance spectaculaire pendant les années 1990, même si, aujourd’hui, les volumes négociés sont à la baisse. Qu’est-ce qu’un produit structuré ? Définition, à l’aide de quelques exemples.

Certificat Airbag : définition d’un produit structuré haussier, avec protection et effet de levier favorable

Si le Bonus Certificate est l’un des produits structurés privilégiés en matière de participation et de protection, le Certificat Airbag constitue une alternative intéressante, qui plus est constituée d’options vanilles. Il s’agit d’un de ces produits permettant d’obtenir une participation pleine à la hausse, tout en bénéficiant d’une exposition moins brutale à la baisse. Quel est le payoff d’un Certificat Airbag ?

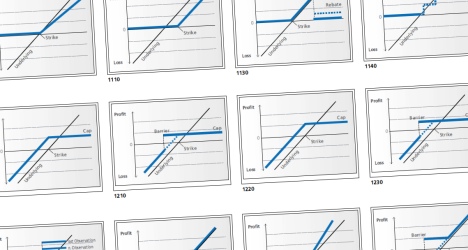

Certificat Outperformance : définition & payoff d’un produit structuré à participation

Un Certificat Outperformance est un produit structuré perçu comme une alternative intéressante à la détention unilatérale de l’actif. Quel est le payoff exact de cette stratégie ? Comment fonctionne précisément un Certificat Outperformance ?

Reverse Convertible

Un Reverse Convertible est un produit structuré composé d’une partie obligataire et d’une position courte sur une option de vente. Une telle structure verse un coupon, détaché périodiquement ou à maturité, totalement indépendant de la performance du sous-jacent. Il s’agit d’une stratégie tablant sur une stagnation ou légère hausse du sous-jacent et d’une baisse de la volatilité.

Deux scénarios sont possibles à maturité. Si le sous-jacent termine au-dessus du prix d’exercice de l’option, le capital de l’investisseur n’est pas entamé. Si, au contraire, le sous-jacent termine en-dessous du prix d’exercice de l’option, le capital de l’investisseur est entamé, ce dernier récupérant le sous-jacent ou du cash.

Phoenix Autocall : définition & payoff d’un produit structuré à coupons

La majorité des Sales Produits Structurés connaissent évidemment la fameuse Reverse Convertible, sorte de combinaison entre une obligation et un Down and in Put. Le Phoenix Autocall est l’un de ces produits structurés phares, cousin de la Reverse Convertible, avec un payoff légèrement différent, notamment grâce à des coupons versés à intervalles réguliers, et une caractéristique auto-rappelable. Les coupons peuvent ne pas être versés à une date donnée, et l’être à une date ultérieur. Tel un Phoenix, le produit renait donc de ses cendres. Qu’est-ce que cela signifie ?

Barrier Reverse Convertible

Un Barrier Reverse Convertible est un produit structuré composé d’une partie obligataire et d’une position courte sur une option de vente à barrière activante. L’observation de la barrière peut se faire à maturité (« européenne ») ou en continu (« américain »). Une telle structure verse un coupon, détaché périodiquement ou à maturité, totalement indépendant de la performance du sous-jacent. Il s’agit d’une stratégie tablant sur une stagnation ou légère hausse du sous-jacent et d’une baisse de la volatilité.

Plusieurs scénarios sont possibles à maturité. Si l’option n’est pas activée, l’investisseur récupère l’intégralité de son capital. Si, au contraire, la barrière a été activée, l’investisseur peut être exposée à une perte.Si le sous-jacent termine au-dessus du prix d’exercice de l’option, le capital de l’investisseur n’est pas entamé. Si, au contraire, le sous-jacent termine en-dessous du prix d’exercice de l’option, le capital de l’investisseur est entamé, ce dernier récupérant le sous-jacent ou du cash.

Le marché des produits structurés, en grande évolution

Avec la création des options et la propagation du modèle de Black-Scholes dans les années 1980, les marchés ont rapidement assisté à l’éclosion d’une nouvelle classe d’actifs, notamment à travers l’apparition des produits structurés. Mais après la faillite de Lehman Brothers et la nécessaire remise en cause des produits les plus complexes et les plus opaques, le marché des produits structurés a connu un sérieux coup d’arrêt. Quelle est donc l’évolution des produits structurés ?

Certificat Bonus : définition d’un produit structuré haussier, avec rendement minimum

Si la Reverse Convertible est bien le produit structuré le plus répandu parmi les investisseurs, il existe néanmoins de nombreuses alternatives intéressantes. Le Certificat bonus est l’un de ces produits permettant d’obtenir une certaine participation à la performance du sous-jacent, tout en bénéficiant d’une protection relative à la baisse. Un payoff séduisant ?