Reverse Convertible : définition d’un produit structuré phare

Parmi la multitude de produits structurés sur action, il en est certainement un qui sort du lot : la fameuse Reverse Convertible. Populaire, simple à comprendre, répandue comme un véritable produit retail, celle-ci a rarement vu son succès être démenti. Quel est le fonctionnement de la fameuse « Reverse » ?

La « Reverse » Convertible : Défintion

La Reverse Convertible est un produit structuré généralement basé sur une ou plusieurs actions, incluant un coupon ainsi qu’un risque à la baisse.

Un exemple de Reverse Convertible simple

Soit une Reverse Convertible sur Apple, d’une durée d’un an, avec une barrière à 60%, observée en continu, et un coupon de 15%.

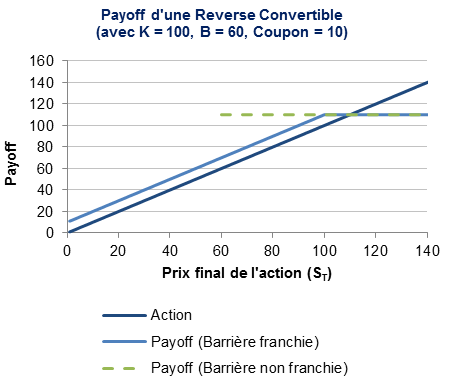

Au départ, l’investisseur donne 100 dollars à la banque pour acheter ce produit structuré. Hormis un défaut de la banque émettrice du produit, le capital de l’investisseur est garanti tant qu’au cours de l’année qui suit, l’action Apple ne perd pas plus de 40% de sa valeur initiale. On dit que l’investisseur est short d’un Put Down and In sur Apple.

Que se passe-t-il à la fin de la vie du produit ?

Si, à maturité, l’on constate qu’Apple n’a jamais perdu plus de 40% de sa valeur initiale au cours de l’année, alors l’investisseur retrouve 115 dollars, d’où un gain net de 115 – 100 = 15 dollars (Gain final – Investissement initial).

Si, au contraire, il se trouve qu’à un moment donné Apple a perdu plus de 40% de sa valeur initiale, alors le Put Down and In est activé. Plusieurs cas de figure peuvent se présenter. Soit Apple est remonté et a fini au-dessus de sa valeur initiale, et dans ce cas l’investisseur gagne toujours gagne 115 dollars, d’où un gain net de 115 – 100 = 15 dollars (Gain final – Investissement initial). Soit Apple n’a pas réussi à retrouver son niveau. Admettons alors que l’action ait fluctué, qu’elle ait perdu la moitié de sa valeur initiale, puis qu’elle ait fini à -20%. Dans ce cas, l’investisseur retrouve 100 – 20 + 15 = 95 dollars, soit une perte nette de 5 dollars.

On comprend qu’à travers ce produit, l’investisseur parie sur une hausse, ou alors une baisse contenue du sous-jacent, afin de ne pas entamer son capital.

Un exemple de Reverse Convertible multi sous-jacents

Rajoutons un brin de complexité. Soit une Reverse Convertible sur Apple et IBM, d’une durée d’un an, avec une barrière à 60%, observée en continu, et un coupon de 25%.

D’abord, pourquoi le coupon est-il plus élevé, par rapport à l’exemple précédent ? Ceci est dû au fait que l’investisseur prend davantage de risque, et qu’il a donc matière à être dédommagé.

Au départ, l’investisseur donne 100 dollars à la banque pour acheter ce produit structuré. Hormis un défaut de la banque émettrice du produit, le capital de l’investisseur est garanti tant qu’au cours de l’année qui suit, ni l’action Apple, ni l’action IBM ne perdent plus de 40% de leur valeur initiale. On dit que l’investisseur est short d’un Put Down and In, sur le plus mauvais des sous-jacents (worst of), entre Apple et IBM.

Que se passe-t-il à la fin de la vie du produit ?

Si, à maturité, l’on constate que ni Apple, ni IBM n’ont jamais perdu plus de 40% de leur valeur initiale au cours de l’année, alors l’investisseur retrouve 125 dollars, d’où un gain net de 125 – 100 = 25 dollars (Gain final – Investissement initial).

Si, au contraire, il se trouve qu’à un moment donné, Apple et/ou IBM a/ont perdu plus de 40% de leur valeur initiale, alors le Put Down and In worst est activé. Peu importe si un seul des sous-jacents seulement l’a activé, et peu importe lequel des deux l’a activé. Désormais, l’investisseur sera exposé à la plus mauvaise performance (négative) des deux sous-jacents.

Soit les deux sous-jacents sont remontés et ont fini au-dessus de leur valeur initiale, et dans ce cas, l’investisseur retrouve 125 dollars, d’où un gain net de 125 – 100 = 25 dollars (Gain final – Investissement initial).

Soit le plus mauvais des deux sous-jacents n’a pas pu remonter suffisamment, et a clôturé en baisse par rapport à sa valeur initiale. Imaginons que d’un côté Apple ait baissé de 50% après quelques mois, puis ait fini à -20%, et que de l’autre côté, IBM ait fini à -35% de sa valeur initiale. Dans ce cas, l’investisseur retrouve 100 + Min(-20,-35) + 25 = 90 dollars, soit une perte nette de 10 dollars.

Les déterminants de la Reverse Convertible

La particularité d’une Reverse Convertible est d’être structurée autour d’un Down and In Put. Ce sont donc les déterminants liés à cette option qui vont principalement affecter le prix d’une Reverse Convertible.

| Facteur lié au Down & In Put | Influence |

| Prix initial du sous-jacent (S) | - |

| Prix d’exercice (K) | + |

| Maturité du contrat (T) | + |

| Taux de dividende du sous-jacent (q) | + |

| Volatilité du sous-jacent (σ) | + |

| Niveau de barrière (B) | + |

| Taux d’intérêt (r) | - |

Exemple de lecture : plus la barrière est haute placée, plus le Down and In Put a de la valeur. Cela veut dire que le Put a une propension plus élevée à être activé.

Il existe plusieurs façons d’observer la barrière :

– en continu, c’est-à-dire à n’importe quel moment de la cotation. C’est le type d’observation le plus risqué.

– en discret, c’est-à-dire à un moment particulier, généralement à chaque clôture. On enlève un peu de risque.

– à maturité, c’est-à-dire seulement à la clôture de la date finale. C’est le type d’observation le moins risqué.

Finance de Marché est un site d’information grand public, ayant pour vocation de partager les connaissances liées aux thématiques financières. Pour en savoir plus, pour des demandes de partenariat ou autre, n'hésitez pas à nous contacter.

Catégories : Finance, Généraliste | Tags : Options, Produits structurés, Reverse convertible | 2 commentaires

Au final, si j’en crois l’article, la barrière ne joue aucun rôle.. Seule la valeur de départ du sous-jacent est prise en compte. Si le sous-jacent termine en dessous, on déduit l’écart, s’il termine au dessus, on n’en tient pas compte. A aucun moment le faite de passer sous la barrière n’influe sur le payout final. Si j’en crois votre article. Pourriez-vous mettre cela au clair ?

La barrière active le DIP. C’est son unique rôle et il est très important.