Qu’est-ce qu’un FRA (Forward Rate Agreement) ? Définition & calcul du flux

Un FRA (ou Forward Rate Agreement) est une façon pour un investisseur de se garantir un taux d’intérêt futur. Il s’agit, en compagnie des swaps vanilles, d’un des instruments fixed income les plus répandus sur la place financière. Quel est le fonctionnement d’un FRA ?

FRA (Forward Rate Agreement) : définition des flux

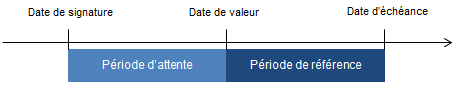

Un FRA est un accord de taux futurs, conclu entre deux contreparties, de gré à gré. L’un (acheteur) paiera un taux fixe, connu dès la date de signature du FRA. L’autre (vendeur) paiera le taux qui prévaudra au moment où commence le FRA (date de valeur), pour une période donnée (date d’échéance). Le FRA ne donnera lieu, de façon effective, qu’à un seul versement, en date de valeur : la différence entre les deux taux, et se fera en faveur de l’une ou l’autre des contreparties. Si le taux qui prévaut en date de valeur est supérieur au taux fixé en date de signature, c’est l’acheteur qui reçoit de l’argent. Si le taux qui prévaut en date de valeur est inférieur au taux fixé en date de signature, c’est le vendeur qui reçoit de l’argent.

Imaginons par exemple une compagnie de transport qui va bientôt devoir financer une acquisition. Dans 3 mois, elle aura besoin d’emprunter 100 000€ afin d’acheter un nouveau camion. Elle estime être capable de rembourser cette somme dans 12 mois, mais souhaite se protéger contre une hausse des taux d’intérêts 9 mois qui pourraient prévaloir dans 3 mois. Si elle laissait passer 3 mois avant d’emprunter, elle serait exposée à une hausse des taux. Pour se prémunir de ce risque, elle peut acheter un FRA 3×12 à 5% à sa banque, basé sur l’Euribor et sur un principal de 100 000€.

Quels vont être les flux ? Comment va fonctionner précisément le FRA ?

Dans 3 mois, les deux contreparties observeront le taux 9 mois Euribor qui prévaudra alors. Si celui-ci est finalement de 5,5%, le flux serait en faveur de la compagnie et vaudrait, en date d’échéance :

![]()

Il faut maintenant calculer la valeur actualisée de ce flux, dans 3 mois :

![]()

La banque devra donc verser 360,10€ à la compagnie.

Pourquoi le FRA bénéficie-t-il à l’acheteur en cas de hausse des taux ?

Imaginons que la compagnie doive emprunter 100 000€ dans 3 mois et qu’elle achète le FRA pour se couvrir. Retenons deux scénarios symétriques : soit le taux d’intérêt Euribor 9 mois est supérieur de 50 points de base par rapport au taux convenu, soit il lui est inférieur de 50 points de base.

Si le taux d’intérêt Euribor 9 mois passe effectivement à 5,50% dans 3 mois, la compagnie recevra, grâce au FRA, une somme de 360,10€. Elle n’aura alors besoin d’emprunter que (100 000€ – 360,10€) = 99 640,86€. Elle empruntera cette somme à 5,50% pour 9 mois, soit 99 640,86€ * 5,50% * 0,75 = 4 110,14€ d’intérêts. Elle devra donc rembourser, à terme, 99 640,86€ + 4 110,14€ = 103 750€.

Si le taux d’intérêt Euribor 9 mois passe en revanche à 4,50% dans 3 mois, la compagnie paiera, à cause du FRA, une somme de 362,76€. Elle devra donc emprunter (100 000€ + 362,76€) = 100 362,76€. Elle empruntera cette somme à 4,50% pour 9 mois, soit 100 362,76€ * 4,50% * 0,75 = 3 387,24€ d’intérêts. Elle devra donc rembourser, à terme, 100 362,76€ + 3 387,24€ = 103 750€.

On constate que, quelle que soit l’évolution symétrique du taux d’intérêt futur, la compagnie a complètement isolé son risque de taux grâce au FRA. Elle devra dans tous les cas rembourser la même somme à échéance.

FRA (Forward Rate Agreement) : raisonnement et notation

A travers l’exemple ci-dessus, on comprend rapidement l’intérêt que peuvent avoir les FRAs pour des investisseurs devant faire face à une exposition à des taux d’intérêts futurs. Un acheteur de FRA se prémunit contre une hausse des taux d’intérêts, tandis qu’un vendeur de FRA se prémunit contre une baisse des taux d’intérêts.

Quant à la notation, celle-ci s’avère plutôt simple, une fois démystifiée :

![]()

Exemples :

– 3×12 représente un FRA d’une durée de 9 mois, commençant dans 3 mois

– 6×9 représente un FRA d’une durée de 3 mois, commençant dans 6 mois

FRA (Forward Rate Agreement) : formule générale

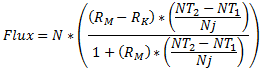

De façon générale, l’échange de flux pour un FRA s’écrit comme suit :

Avec :

– N : Montant sur lequel porte le FRA

– Nj : Nombre de jours dans l’année

– NT1 : Nombre de jours de la date initiale jusqu’à la date de valeur

– NT2 : Nombre de jours de la date initiale jusqu’à la date d’échéance

– RM : Taux de référence qui prévaudra en date T1 pour l’horizon T2

– RK : Taux d’intérêt convenu entre les deux parties en date initiale

Même si un montant est mentionné dans le calcul d’un FRA, ce montant à proprement dit n’est pas échangé. Il s’agit simplement d’une référence.