Produits financiers dérivés : rétrospective historique

Les produits dérivés financiers se négocient majoritairement « de gré à gré », c’est à dire sur des marchés non organisés, peu ou pas réglementés, dans lesquels s’accordent directement deux contreparties. Difficile alors d’estimer de manière fiable les volumes d’échanges ou la croissance d’un tel marché, même si depuis les années 1970, les produits dérivés semblent avoir gagné une place prépondérante dans les échanges financiers. Fin 2013, la Banque des règlements internationaux estimait que le notionnel des produits dérivés, toutes classes d’actifs confondues (actions, crédit, taux d’intérêt, matières premières, devises), dépassait les USD 710.000 Mds. Quels sont les facteurs qui ont conduit à une telle importance ?

• La diffusion, à partir de 1973, du modèle d’évaluation des options de Fischer Black et Myron Scholes, a considérablement favorisé l’essor du marché. Les opérateurs ont alors bénéficié d’un modèle fermé, simple d’utilisation, servant de référentiel à l’ensemble du marché pour évaluer les options. Parfois jugé comme imparfait ou incomplet, le modèle Black-Scholes a néanmoins renforcé la liquidité du marché en améliorant la compréhension des prix.

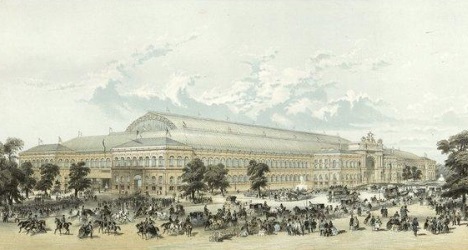

• L’apparition des bourses à terme, comme la Chicago Board Options Exchange (CBOE) en 1973, la London International Financial Futures Exchange (LIFFE) en 1982 ou l’EUREX en 1988 ont considérablement accru la liquidité et la standardisation du marché. Les options listées s’articulent par exemple autour de prix d’exercice ou de maturité communes, favorisant les comparaisons ou le suivi des prix.

• Les chocs pétroliers de 1973 et 1979, en provoquant à la fois inflation et volatilité, ont renforcé le besoin de couverture des acteurs économiques. A partir des années 1980, le pétrole, sous ses différentes formes, jouit de l’apparition d’instruments de couvertures divers (futures, options).

• La suppression de la parité or et l’effondrement du système de Bretton Woods ont provoqué l’abandon de la fixité des taux de change au profit d’un système de taux de change variables.

• La diffusion des technologies de l’information et les progrès en matière de calcul, à partir des années 1970, ont également offert un socle technique favorisant le développement des produits dérivés.

Les produits dérivés sont-ils forcément modernes ? Les exemples de couverture ou de spéculation ne manquent pas dans le passé. Les riziculteurs japonais utilisaient déjà des contrats à terme pour fixer le prix futur de leur récolte, dès le XVIIème siècle. A la même période, mais à des milliers de kilomètres de là, la guilde indépendante des horticulteurs néerlandais tentait d’établir un cadre réglementaire au négoce… d’options sur bulbes de tulipe !

Finance de Marché est un site d’information grand public, ayant pour vocation de partager les connaissances liées aux thématiques financières. Pour en savoir plus, pour des demandes de partenariat ou autre, n'hésitez pas à nous contacter.

Catégories : Finance, Généraliste, Histoire | Tags : Options, Volatilité | Publiez votre commentaire