Taux de rentabilité interne : limites

Lorsqu’il s’agit d’évaluer le bien-fondé d’un investissement, la tentation est grande de vouloir utiliser le taux de rentabilité interne pour appuyer sa décision ou, du moins, comparer les investissements entre eux. Or, comme de nombreuses autres mesures financières, le taux de rentabilité interne présente de sérieuses contraintes et peut même sembler contre-intuitif dans certains cas de figure. Quelles sont les limites du taux de rentabilité interne ? Explications et exemples de calculs, aux résultats parfois surprenants.

Des flux de trésorerie non conventionnels

L’une des principales limites du taux de rentabilité interne est la prise en compte de flux de trésorerie non conventionnels. Si les flux de trésorerie redeviennent négatifs, l’investisseur peut se retrouver face à deux taux de rentabilité interne. Une hérésie qui trouve son origine dans la formule même du taux de rentabilité interne :

![]()

Prenons l’exemple d’un projet de location s’étalant sur deux années et qui demanderait un investissement initial (Flux0) de 65€. Cet investissement pourrait permettre d’engranger 162€ en première année, mais demanderait ensuite une dépense de 100€ en seconde année. Le premier et le troisième flux sont négatifs. Le taux de rentabilité (TRI) de cet investissement serait celui qui satisfait l’équation suivante :

![]()

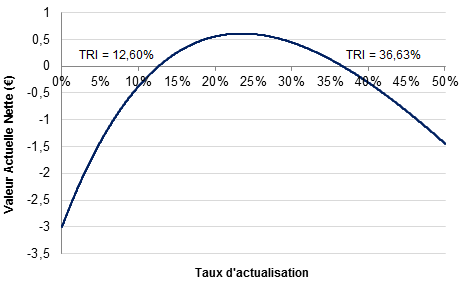

Par itération, la résolution de cette équation donne deux TRI possibles : 12,60% et 36,63%. En traçant les valeurs actuelles nettes obtenues pour différents taux d’actualisation, on obtient une courbe à l’allure étonnante.

Plus le taux d’actualisation est fort, plus la valeur actuelle nette de l’investissement augmente, passant en territoire positif, avant de replonger dans des valeurs négatives. Lorsque que la courbe croise l’axe des abscisses, elle désigne à chaque fois un taux de rendement interne. Il s’agit d’un problème inhérent à cette mesure.

Il arrive également de ne pouvoir trouver aucun TRI. C’est le cas lorsque les flux positifs ne sont pas assez importants pour compenser les flux négatifs. Si, dans notre exemple, le projet ne permettait d’engranger que 50€ en deuxième année, il serait alors impossible de trouver un quelconque taux de rentabilité interne.

Bien que le taux de rendement interne puisse sembler faux car double, ou tout simplement manquant, la valeur actuelle nette, elle, est toujours valable. Se demander quelle est le taux de rentabilité interne d’un investissement n’est donc pas forcément la meilleure manière d’apprécier son bien-fondé.

Comment comparer des projets mutuellement exclusifs

L’autre grande limite du taux de rentabilité interne est la comparaison d’investissements mutuellement exclusifs. Même en présence d’un seul taux de rentabilité interne, il est possible de rejeter un investissement, en faveur d’un autre, alors même que les valeurs actuelles nettes semblent indiquer le contraire.

Prenons l’exemple d’un entrepreneur hésitant entre deux projets aux fins identiques, proposés par deux marques concurrentes. Il semble évident de penser que l’entrepreneur n’a besoin que d’un seul projet, et n’en financera qu’un seul dans le cadre de son activité. Il s’agit bien d’investissements mutuellement exclusifs.

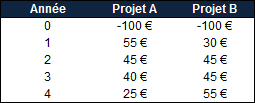

Ces deux projets génèreraient des flux de trésorerie distincts, bien que nécessitant un apport initial identique.

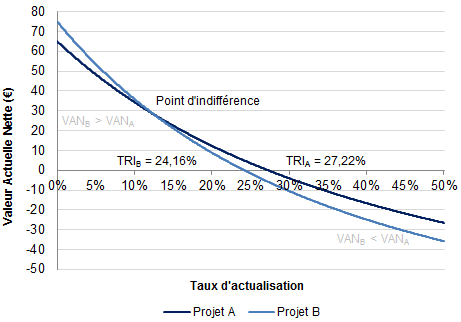

Par itération, le taux de rendement interne du projet A s’avère être de 27,22%, tandis que celui du projet B s’élève à 24,16%. En traçant la valeur actuelle nette de chaque projet en fonction du taux d’actualisation, on observe cependant des résultats étonnants.

Pour un taux d’actualisation de 12,53% (point d’indifférence), les deux projets ont une valeur actuelle nette identique (28,07€). Pour des taux d’actualisation inférieurs à 12,53%, la valeur actuelle nette du projet B est supérieure à celle du projet A, ce qui laisse penser que le projet B est préférable. Pour des taux d’actualisation supérieurs à 12,53%, la valeur actuelle nette du projet A est supérieure à celle du projet B, ce qui laisse penser que le projet A est préférable. Or, si l’on se base uniquement sur le taux de rendement interne, ce dernier est supérieur pour le projet A (27,22%, comparé à 24,16% pour le projet B), ce qui laisse penser que le projet A devrait toujours être privilégié ! Lorsqu’un investissement est à l’étude et que deux projets se font face, c’est avant tout la création de valeur pour l’actionnaire ou l’entreprise qui devrait être privilégiée. D’où le fait que la valeur actuelle nette soit, encore une fois, la mesure privilégiée d’évaluation d’un investissement.