Put Spread : payoff & définition d’une stratégie bearish

Le put spread, parfois appelé bear spread est une stratégie optionnelle vanille permettant de prendre une vue à la baisse sur un sous-jacent, de façon un peu plus modérée qu’avec un simple put. Une stratégie vanille attrayante ?

Le Put Spread : Définition

Un put spread consiste en l’achat d’un put de strike supérieur (K1) et la vente d’un put de strike inférieur (K2). La vente d’une option permet de rendre la stratégie plus abordable financièrement, sans risque additionnel .

Admettons que vous suiviez les nouvelles de la compagnie Toutal, et que l’Etat s’apprête à taxer exceptionnellement celle-ci après les élections, pour la punir de ne pas reverser correctement ses impôts. Une telle nouvelle, si elle ne se répète pas, devrait avoir un impact négatif mais contenu sur les comptes de la société. Dans ce cas, l’achat d’un put vous procurerait un excès d’exposition à la baisse qui, par conséquent, aurait un coût. Pourquoi alors ne pas abandonner cet excès en limitant la baisse dont vous souhaiteriez profiter ?

Soit un put un an, de strike 100 sur Toutal et d’un prix de 10 euros. Soit un put un an, de strike 80, et d’un prix de 5 euros. En achetant le premier put et en vendant le second, le put spread coûte alors 5 euros.

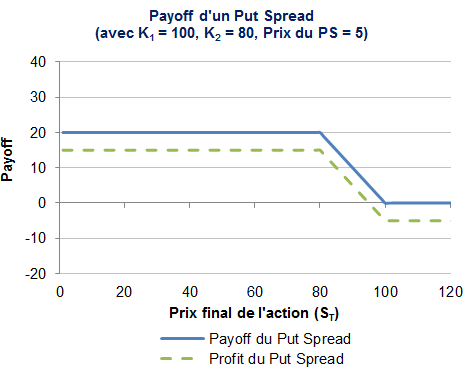

Que se passe-t-il dans un an ?

Si Toutal clôture à 70 euros, l’investisseur empochera 20 euros grâce à son put spread, soit un profit net de 20 – 5 = 15 euros (gain – coût initial). Si l’action finit l’année à 83 euros, l’investisseur réalisera un profit net de 17 – 5 = 12 euros, alors qu’un simple put lui aurait rapporté 17 – 10 = 7 euros seulement.

Revenus d’un put spread à l’échéance :

| Prix final | Payoff du put K1 | Payoff du put K2 | Payoff du put spread |

| ST > K1 | 0 | 0 | 0 |

| K1 ≥ ST ≥ K2 | K1 – ST | 0 | K1 – ST |

| ST < K2 | K1 – ST | ST – K2 | K1 – K2 |

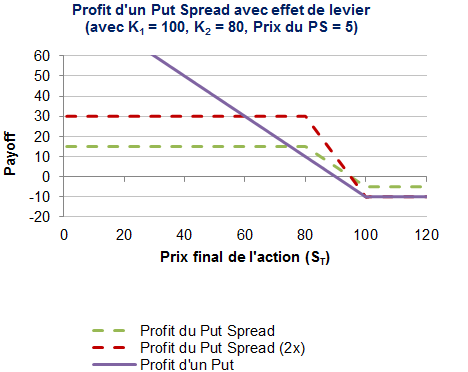

Jouer sur l’effet de levier à travers un Put Spread

Réfléchissons un instant au prix du put spread, que nous avons précédemment relevé comme inférieur à celui d’un put vanille. L’autre intérêt de cette différence de prix est évidemment de pouvoir jouer sur l’effet de levier.

Dans notre exemple, en achetant deux put spread [100-80], l’investisseur débourse autant que s’il souhaitait s’acheter un simple put (10 euros). Si dans un an, Toutal finit à 89 euros, l’investisseur empochera donc un gain net de 2 x 11 – 10 = 12 euros, contre 11 – 10 = 1 euro avec un put classique. On constate que ce n’est qu’à partir d’un cours ayant clôturé en-dessous de 60 euros que le put s’avère plus avantageux qu’un put spread leveragé.

Finance de Marché est un site d’information grand public, ayant pour vocation de partager les connaissances liées aux thématiques financières. Pour en savoir plus, pour des demandes de partenariat ou autre, n'hésitez pas à nous contacter.

Catégories : Finance, Généraliste | Tags : Options | Publiez votre commentaire