Call Up and Out (CUO) : définition et payoff d’une option exotique à barrière désactivante

Il existe des alternatives aux Calls pour parier ou se protéger à la hausse sur l’évolution d’un sous-jacent, tels que le Call Spread ou le Call Up and Out (CUO). Contrat exotique, le CUO possède une contingence permettant d’afficher un prix plus attractif. Qu’est-ce que cela signifie ?

Le Call Up and Out (CUO) : Définition

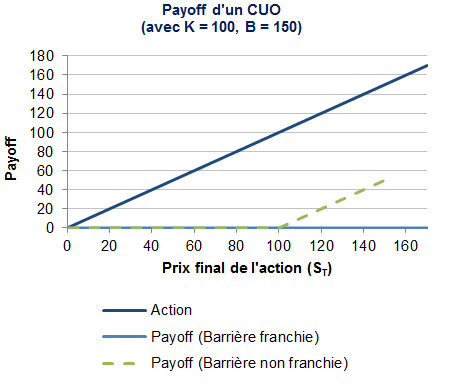

Le Call Up and Out (CUO) ou option d’achat à barrière est un contrat donnant à son détenteur la possibilité – et non l’obligation – d’acheter un sous-jacent à une date ultérieure, à un prix fixé à l’avance, si tant est que le sous-jacent n’a pas franchi un certain niveau à la hausse, durant la vie de l’option.

Fonctionnement d’un Call Up and Out

Admettons que vous soyez le remplaçant de Warren Buffet, et que le site internet de ventes en ligne Amazonia.com vous semble voué à un avenir prometteur. Selon vos calculs financiers savants, la compagnie devrait gagner progressivement des parts de marchés en Chine, mais de façon lente, raisonnable, sans faire exploser le cours de l’action. Il y a donc un certain potentiel à la hausse, mais pas non plus de folie à attendre. Le prix actuel de l’action est de 100 dollars.

Soit un CUO de maturité un an, de strike 100, de barrière 150, avec observation continue. Cette option est vendue 5 dollars, contre 15 dollars pour un call classique de même strike (mais sans barrière donc). Vous souhaitez parier sur une hausse raisonnable de l’action Amazonia ; vous ne croyez cependant pas à une hausse supérieure à 50% sur un an, cela vous semble impossible car la compagnie évolue déjà à un cours très élevé au regard de son P/E ratio. Vous décidez donc d’acheter un CUO.

Que se passe-t-il dans un an ?

Si, au cours de l’année, l’action Amazonia explose littéralement en valeur grâce à des résultats exceptionnels, et passe la barre des 150 dollars, dans ce cas votre contrat a été annulé et ne rapporte rien. On dit que la barrière désactivante a été touchée.

Si, au cours de l’année, l’action Amazonia a augmenté, sans passer la barre fatidique des 150 dollars, dans ce cas le CUO va certainement vous rapporter de l’argent. Par exemple, si le maximum atteint durant l’année a été de 140 dollars, et si l’action a fini à 130 dollars, le CUO donnerait un gain net de 130 – 100 – 5 = 25 dollars (Prix Final – Strike – Coût de l’option). Un Call classique n’aurait généré que 130 – 100 – 15 = 15 dollars.

Si l’action Amazonia a fini en-dessous de 100 dollars, son prix initial, ni le CUO ni le Call classique ne rapportent d’argent.

Impact du skew et de la volatilité sur le CUO

Le CUO, comme un Call vanille, est influencé par des facteurs tels que la volatilité. La relation entre le niveau de volatilité implicite et le prix du CUO n’est néanmoins pas aussi évidente que pour un Call.

Plus la volatilité implicite du sous-jacent est forte, ie plus l’action aura tendance à connaître des amplitudes fortes, plus le prix d’un Call sera élevé. Mais ceci est à mettre en relation avec le niveau de la barrière pour un CUO. Car plus la barrière est proche du strike, et plus ces amplitudes risqueraient de pousser l’action au-delà de la barrière et donc d’annuler le contrat ! Pour une barrière suffisamment lointaine du strike, le prix du CUO sera corrélé positivement au niveau de volatilité implicite, mais cela ne sera plus le cas pour une barrière trop proche du strike.

En ce qui concerne le skew, on sait que plus celui-ci est fort (upside skew), plus les chances de franchir la barrière sont élevées, et donc plus le prix du CUO sera faible.

Enfin, la maturité de l’option aura également un impact dual. Plus la maturité du CUO est lointaine, plus les chances d’avoir le temps de franchir la barrière seront élevées, et moins le CUO sera cher. Néanmoins, sur un laps de temps assez court, et pour une barrière suffisamment lointaine, le prix du CUO peut être corrélé positivement à la maturité de l’option. Cela signifie simplement que l’action aura du temps pour augmenter, mais pas suffisamment pour atteindre le niveau de barrière et se retrouver annulée.

Ces relations complexes entre le prix de l’option et le niveau du sous-jacent, la volatilité, le skew ou la maturité sont typiques des options barrières. Cela est d’ailleurs reflété dans leurs grecques (le delta ou le gamma changent de signe selon que l’on approche de la barrière).

Relation de parité entre CUO, CUI et Call

Pour des options européennes sans rebate, il est une equation remarquable qui permet de déduire une relation fondamentale entre le prix d’un call, d’un CUO et d’un CUI :

Pour un niveau de barrier identique, si le sous-jacent augmente trop fortement, un Call Up and out disparaîtrait et le Call Up and in s’activerait, ce qui revient donc bien à posséder un Call.

Finance de Marché est un site d’information grand public, ayant pour vocation de partager les connaissances liées aux thématiques financières. Pour en savoir plus, pour des demandes de partenariat ou autre, n'hésitez pas à nous contacter.

Catégories : Finance, Généraliste | Tags : Options exotiques | Publiez votre commentaire