Qu’est-ce qu’un Best-of Put ? Définition & payoff d’une option exotique sur panier

Un « Put Best-of » (ou « Best of Put ») est une option exotique sur un panier de n sous-jacents, donnant droit à son détenteur de percevoir la performance négative la plus faible du panier, si tant est que toutes les performances soient négatives. Cette option revêt une exposition particulière à la corrélation entre les sous-jacents du panier. Comment fonctionne un Best of put précisément ?

Put Best of : définition et formule

La formule du Best of Put ressemble à celle d’un Put classique, à cela près que l’on observe les performances d’un série de sous-jacents, et que le détenteur de l’option ne sera dans la monnaie que si toutes les actions clôturent en-dessous du strike (K) :

Avec :

Pour un strike à la monnaie, si toutes les actions finissent au-dessus de leur niveau initial, l’option a une valeur nulle.

Put Best of : exemple graphique

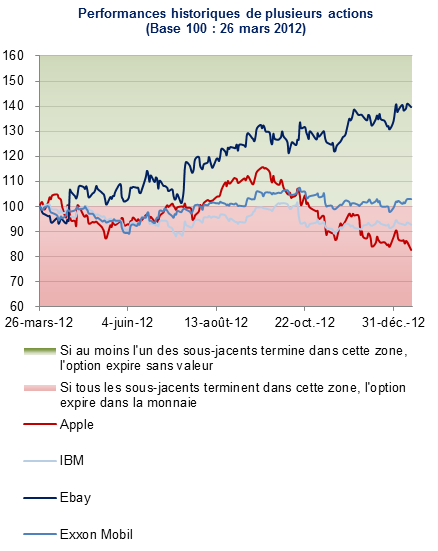

Prenons l’exemple d’un Best of Put à la monnaie, sur un panier constitué de quatre actions (Apple, IBM, eBay, Exxon Mobil), qui aurait pour date initiale le 26 mars 2012 et pour maturité le 14 janvier 2013. Entre ces deux dates, les performances des actions ont été les suivantes :

• Apple : -17,3%

• IBM : -7,3%

• eBay : +39%

• Exxon Mobil : +3%

Le Best of Put a une valeur nulle car au moins une action du panier a clôturé en hausse. Si le panier contenait simplement Apple et IBM, l’option aurait généré un gain de 7,3%.

Put Best of : vega

Un Best of Put est exposé à des sensibilités (grecques), moins claires que pour un Put vanille. En effet, on se rappellera qu’un acheteur d’option (call ou put) est véga positif, c’est-à-dire qu’il bénéficie d’une hausse de la volatilité implicite du sous-jacent. Intuitivement, cela lui donne en effet la possibilité de jouir de plus grands mouvements du sous-jacent, et donc d’être encore plus dans la monnaie (ce qui augmente la valeur de son option). Mais pour un Best of Put, tout dépend de la corrélation.

Prenons trois scénarios pour comprendre cette ambiguïté.

Si les actions sont corrélées de façon forte entre elles (99%), un Best of Put aurait un véga globalement positif. Détenir les trois actions reviendrait, de façon intuitive et simpliste, à n’en détenir qu’une seule puisqu’elles sont toutes ultra-corrélées.

Si les actions sont anti-corrélées (-99%), un Best of Put aurait un véga globalement négatif. Détenir les trois actions reviendrait, de façon intuitive et simpliste, à détenir des actions dont les mouvements s’annuleraient (donc aucune chance de finir dans la monnaie).

Si les actions ne sont pas corrélées (0%), un Best of Put peut très bien avoir des végas négatifs ou positifs.

Put Best of : corrélation

Plus les sous-jacents sont liés entre eux, plus le Best of Put a de chances de finir dans la monnaie, et plus cette option exotique serait chère. Si les sous-jacents sont au contraire fortement anti-corrélés, il y a peu de chances que l’option finisse dans la monnaie. En effet, la baisse d’un sous-jacent entraînerait la hausse de celui auquel il est anti-corrélé. Un acheteur de Best of Put est donc long corrélation.

Finance de Marché est un site d’information grand public, ayant pour vocation de partager les connaissances liées aux thématiques financières. Pour en savoir plus, pour des demandes de partenariat ou autre, n'hésitez pas à nous contacter.

Catégories : Finance, Généraliste | Tags : Options exotiques | Publiez votre commentaire