Qu’est-ce qu’un Collateralized Debt Obligation (CDO) ? Définition & fonctionnement

Certains produits de titrisation, basés sur la corrélation des défauts comme les Collateralized Debt Obligations (CDOs), offrent une alternative intéressante aux investisseurs qui ne seraient pas satisfaits des spreads offerts par les Credit Default Swaps classiques ou les First-to-Default Swaps. Il convient cependant de manier ces dérivés de crédit avec précaution, tant leur profil de risque est différent et, parfois, difficile à cerner. Qu’est-ce qu’un Collateralized Debt Obligation ? Quel est son fonctionnement ? Explications.

Collateralized Debt Obligation : Définition

Un Collateralized Debt Obligation (CDO) est un instrument issu de la famille des dérivés de crédit, permettant de transférer le risque de crédit de plusieurs entités de référence (des entreprises ou des Etats) d’une contrepartie à une autre, et par tranche, contrairement à un basket defaut swap. Le but d’un Collateralized Debt Obligation est de prendre une exposition envers plusieurs entités, de façon graduelle.

Apparus à partir de 1997 comme un moyen flexible et peu couteux de transférer des risques hors bilan, l’un des premiers motifs de développement était naturellement, pour les banques, de satisfaire aux exigences réglementaires en matière de fonds propres. Avec le développement de modèles mathématiques plus robustes, les CDOs sont devenus des produits demandés par les investisseurs.

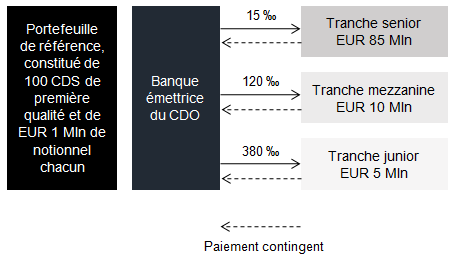

La performance d’un CDO est liée aux événements de crédit affectant le portefeuille de Credit Default Swaps (CDS) constitué. Le CDO redistribue ce risque en permettant à différentes tranches d’encaisser les pertes, dans un ordre prédéfini. On peut pour cela prendre l’exemple d’un CDO basé sur 100 CDS, portant chacun sur un notionnel de EUR 1 Mln. Le risque de défaut est réparti en trois tranches : (i) la tranche equity, qui supporte les premières pertes à hauteur de EUR 5 Mln, (ii) la tranche mezzanine, qui supporte les pertes suivantes, à hauteur de EUR 10 Mln, et (iii) la tranche senior, qui supporte les pertes sur les EUR 85 Mln restants.

La tranche equity supporte le plus haut risque et reçoit, en conséquence, le spread le plus élevé. Elle ne se voit généralement attribuer aucune notation de crédit. La tranche mezzanine offre un risque plus limité et reçoit donc un spread inférieur. Enfin, la tranche senior, protégée par EUR 15 Mln de subordination, reçoit le spread le moins élevé. Le risque supporté par la tranche senior est le plus limité : il faudrait par exemple plus de 25 évènements de crédit parmi les 100 CDS, avec un taux de recouvrement de 40%, pour que cette tranche ne commence à subir des pertes.

L’un des principaux attraits des CDO est de permettre la titrisation et l’écoulement de créances, tout en jouant sur le niveau de subordination, pour s’adapter au profil de risque et de rendement des investisseurs.