Dérivés de crédit, des produits devenus grand public

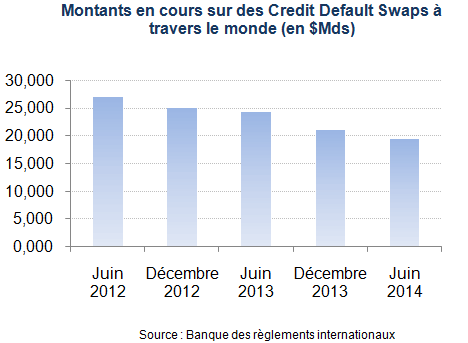

Il est loin le temps où les premiers Credit Default Swaps (CDS) amusaient une poignée de passionnés travaillant en salle des marchés. Les dérivés de crédit ont connu une croissance remarquable à partir du milieu des années 1990, une tendance favorisée par le développement de modèles mathématiques plus robustes mais également par la propagation de standards ISDA plus poussés. Fin juin 2014, la Banque des règlements internationaux estimait le montant notionnel en cours des CDS à plus de USD 19,462 milliards.

Les dérivés de crédit constituent un outil prépondérant de transfert des risques entre deux contreparties. Les contrats bilatéraux peuvent faire référence à une entité unique (une obligation d’entreprise, une émission souveraine) ou à des portefeuilles d’entités, à l’instar de ce que proposent les Collateralized Debt Obligations (CDOs). Les contrats sont négociés de gré à gré et s’adaptent ainsi au maximum aux souhaits des investisseurs. Malgré les degrés de personnalisation possibles, de tels contrats restent tout de même très standardisés.

De nombreuses contreparties ont intérêt à réduire ou à gérer leur exposition au crédit. Ces entités peuvent être des banques, des compagnies d’assurance, des fonds communs de placements, des fonds de pension, des organisations gouvernementales ou des entreprises. Chaque acteur se positionne vis-à-vis de situations économiques ou réglementaires différentes, cherchant à couvrir ou à augmenter son exposition au crédit. Les dérivés de crédit permettent, entre autres, de couvrir ou annihiler une partie d’une exposition, de transférer des risques, de générer du levier ou d’améliorer le rendement de certaines positions, de ségréguer le risque contenu à l’intérieur de certains titres, de trouver une source de financement lorsque les voies traditionnelles sont épuisées ou fermées, de satisfaire des exigences en fonds propres, etc.

Les instruments de crédit conventionnels comme les obligations ou les emprunts n’offrent pas le même degré de flexibilité qu’offrent les dérivés.

L’une des caractéristiques fondamentales des dérivés de crédit est qu’ils sont souvent construits sous la forme de swaps et ne font donc intervenir aucun déboursement de liquidités lors de leur création. Les contreparties s’en servant peuvent donc altérer radicalement leur exposition au crédit sans acheter ou vendre des instruments traditionnels sur les marchés primaires ou secondaires. A travers un Credit Default Swap, l’acheteur de protection se contente ainsi de payer un spread de façon trimestrielle, ce qui le couvre jusqu’à l’échéance du contrat (généralement sur 5 ans) contre tout événement de crédit sur une obligation de référence, et sur un notionnel fixé à l’avance. En cas de défaut, l’investisseur reçoit en effet un montant équivalent au notionnel qui n’est pas remboursé par l’entité.