Comment calculer un appel de marge ? Exemple numérique & Fonctionnement

En fonction des accords passés avec son courtier, un trader investissant sur des contrats futures aura une flexibilité plus ou moins importante pour encaisser des pertes sur ses positions. Le pire scénario est de voir sa position liquidée automatiquement par son courtier car les appels de marge n’ont pu être satisfaits à temps. Alors, comment calculer un appel de marge ? Comment fonctionne le déclenchement d’un appel de marge ?

Calcul de l’appel de marge : exemple numérique

Prenons un investisseur qui souhaite prendre une position longue sur 5 contrats sur le Brent. Chaque contrat porte sur 100 barils. L’instabilité politique au Proche Orient lui fait penser que le prix du pétrole augmentera à long terme, probablement sur un horizon d’un à deux ans. Les contrats futures choisis possèdent une échéance d’un an, et leur prix est de $110 le baril. Par sécurité, l’intermédiaire autorisé à passer les ordres en bourse a demandé au préalable au trader de déposer une somme minimale sur un compte de deposit. Ce dépôt de garantie forfaitaire est décidé par la chambre de compensation. Il est ici fixé à $7,000 par contrat. La chambre de compensation impose qu’en cas de solde inférieur à $6,100 par contrat, un appel de marge soit déclenché. Ce seuil de déclenchement est également appelé marge de maintenance. Qu’est-ce que cela signifie ? Prenons l’exemple d’un mouvement averse sur les prix du pétrole.

Calcul de l’appel de marge : Compte de deposit et Marge de maintenance

Une grande crise mondiale a éclaté, réduisant drastiquement le pouvoir d’achat des consommateurs aux quatre coins de la planète. Face à l’érosion de la demande, les prix du pétrole ont considérablement baissé. Aujourd’hui, le prix futures du baril de Brent n’est plus que de $60. De combien s’est dégradée la position ouverte sur les futures ?

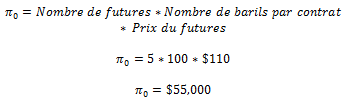

La position initiale du trader est de :

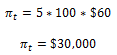

Avec un prix futures à $60, la position de l’investisseur, au total, n’est plus que de :

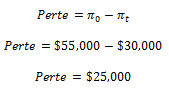

Le trader a donc perdu, sur sa position ouverte :

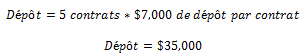

Le dépôt de garantie forfaitaire fixé initialement était de :

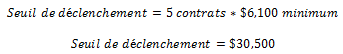

En cas de solde inférieur à $6,100 par contrat, la chambre de compensation imposait le déclenchement d’un appel de marge. Cette marge de maintenance équivaut à une position minimale de :

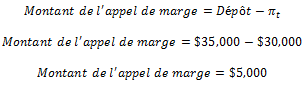

Autrement dit, si la position ouverte par le trader passe sous le seuil des $30,500, il y a déclenchement de l’appel de marge. C’est le cas dans notre exemple, puisque la position est aujourd’hui de $30,000, et que le seuil de déclenchement est de $30,500. Le trader doit donc verser un appel de marge qui reconstituera le dépôt de garantie forfaitaire fixé initialement. Il doit fournir à son broker :

Suite à ce premier appel de marge, les gains / pertes liés à l’évolution du baril seront ajoutés / déduits du solde de deposit nouvellement créé. Si celui-ci repassait à nouveau sous la marge de maintenance, un nouvel appel de marge serait effectué, et ainsi de suite.

Le calcul des positions, ou mark to market, peut être fait à diverses fréquences (quotidienne ou hebdomadaire par exemple). Dans le cas où l’un des investisseurs ne pourrait satisfaire son appel de marge, la position serait immédiatement soldée. Le rôle de la chambre de compensation et des appels de marge est de s’assurer qu’en cas de mouvements averses, l’investisseur qui se trouve de l’autre côté de la position ouverte percevra son gain.

Bonjour,

Je ne saisis pas très bien comment cela marche en pratique ni pourquoi un appel de marge alors qu’il est demande un dépôt de garantie ?

D’après ce que je comprends, une personne qui prend une position longue est acheteuse. Ce qui veut dire qu’elle a fourni les fonds pour acheter les 5 contrats (son compte en banque est alors débité). Bien, maintenant elle détient ces titres moyennant en plus un dépôt de garantie. En général, ce dernier est demandé dans un contrat pour éventuellement pallier un défaut de paiement ou bien des dégradations ultérieures (dans le cas d’un contrat de location par exemple).

A quoi sert donc le dépôt de garantie ici ?

Si les contrats sont déficitaires a échéance, hé bien la personne detentrice desdits contrats perd de l’argent. Hé puis c’est tout car elle a pris un risque. Alors pourquoi aussi demander un appel de marge ?

Merci par avance

Bonjour Jean-Claude,

Prendre position sur un futures ne coûte (rapporte) rien. Il s’agit simplement d’un engagement à acheter/vendre un actif à l’échéance du contrat : aucun paiement n’a lieu entre l’acheteur et le vendeur au moment de la prise de position. En revanche, un investisseur prenant position sur un futures doit verser à la chambre de compensation (via son courtier) un dépôt de garantie pour limiter le risque de défaut de paiement.

À la fin de chaque jour de Bourse, les gains/pertes de la position futures sont calculés. Les « gagnants » voient leur dépôt augmenté du montant de leur gain ; les « perdants », eux, voient leur dépôt diminué du montant de leur perte. Ainsi, les gains/pertes sont réalisés à la fin de chaque jour de Bourse (par opposition aux contrats forward où ils ne sont réalisés qu’à l’échéance). Un appel de marge est demandé quand le dépôt de garantie passe sous la marge de maintenance. Si un investisseur ne peut pas répondre à un appel de marge, sa position est immédiatement débouclée par la chambre de compensation.