La convexité d’un variance swap

Trader un variance swap peut s’avérer rapidement hasardeux à cause de la convexité du payoff de celui-ci. En effet, pour un vendeur de variance, lorsque la volatilité réalisée observée sur un sous-jacent tend vers de grandes valeurs, la perte potentielle est virtuellement illimitée. D’où la nécessité de fixer un cap sur la volatilité réalisée (en général 2,5 fois le strike), acceptée comme une convention dans le marché. Mais qu’entend-on au juste par risque de convexité ?

Comprendre la convexité d’un variance swap

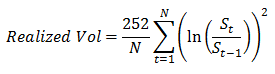

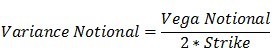

Pour rappel, un variance swap est un contrat d’échange de variance réalisée vs variance strikée. Le profil d’un variance swap est le suivant :

Avec :

Et :

Avec :

– St = niveau du sous-jacent en date t

– N = nombre d’observations (jours de trading)

La première équation montre clairement le profil convexe du variance swap. Pour un investisseur étant long d’un variance swap (ie recevant la variance réalisée et payant une variance strikée à maturité), le gain potentiel est illimité tandis que la perte maximale est limitée à :

Pour un Vega Notional de $100,000 et un strike de 20%, l’investisseur long du variance swap ne peut donc perdre plus de ($100,000/2) * 20 = $1,000,000.

La convexité d’un variance swap en image

Convexité et durée de vie du Variance Swap

Plus la durée de vie du Variance Swap est courte, plus le risque de convexité est important. Ceci est dû au nombre limité d’observations (N expected). En effet, imaginons un Variance Swap d’un mois sur une action, soit à peu près 22 jours de trading. Si, sur l’une de ces 22 observations, l’action, dont la volatilité ordinaire est de 16% (soit approximativement +/-1% de variation quotidienne), décroche sur un seul jour de 5% suite à un crash sur le marché ou à une mauvaise nouvelle, il n’existe que 21 observations pour « compenser » ce mouvement exceptionnel et retrouver son régime de volatilité normal. La volatilité réalisée sera à terme particulièrement tirée à la hausse par les mouvements brusques étant survenus. Un tel risque serait atténué dans un Variance Swap d’une durée supérieure.