Taux marginal d’imposition versus taux moyen : un exemple numérique

En promettant, lors de sa campagne présidentielle, la création d’une taxe à 75% pour la part des revenus dépassant 1 M€ par an, François Hollande a incontestablement suscité la curiosité. Les hauts revenus allaient-ils être taxés à 75% ? Avec un revenu dépassant à peine la barre symbolique du million d’euros par an, qu’en est-il du taux réel d’imposition ? Quelle est la différence entre taux marginal d’imposition et taux moyen d’imposition ? Explications, avec un simple exemple numérique.

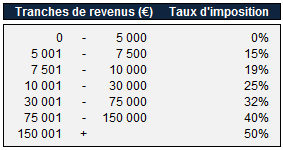

Taux d’imposition : les tranches

Pour connaître son taux d’imposition moyen ou marginal, un ménage doit avant tout de prendre connaissances des fameuses tranches d’imposition en vigueur dans l’administration fiscale à laquelle il est rattaché. Prenons l’exemple d’une imposition par tranche qui voudrait que les premiers 5.000€ ne soient pas taxés, que les 2.500€ suivants soient taxés à 15%, etc., selon le barème suivant :

Combien d’impôts paierait une personne percevant 80.000€ de revenus annuels ?

Celle-ci paierait :

• Jusqu’à 5.000€, un taux de 0% soit 0€

• De 5.001€ à 7.500€, un taux de 15% soit 375€

• De 7.501€ à 10.000€, un taux de 19% soit 475€

• De 10.001€ à 30.000€, un taux de 25% soit 5.000€

• De 30.001€ à 75.000€, un taux de 32% soit 14.400€

• De 75.001€ à 80.000€, un taux de 40% soit 2.000€

Soit, au total, 22.249€ d’impôts.

Le taux marginal d’imposition de cette personne est de 40%, il s’agit du pourcentage qui s’applique à la dernière tranche atteinte par son revenu total.

Le taux moyen d’imposition de cette personne est, lui, égal à 22.249 / 80.000 = 27,81%.

Impact du taux d’imposition marginal et des barèmes

Dans la réalité, les taux d’imposition à retenir sont bien plus complexes, et peuvent notamment dépendre des revenus du conjoint(e), du nombre d’enfants, de niches fiscales, etc. Historiquement, en France, les barèmes de l’impôt sur le revenu des personnes physiques reflétaient également le niveau d’inflation constaté entre deux années. En d’autres termes, les intervalles imposables étaient relevés à mesure que les prix augmentaient. Ce gel des barèmes entre 2011 et 2012 a poussé des dizaines de milliers de foyers à payer l’impôt, alors qu’ils en étaient exemptés il y a quelques années encore.

Le taux d’imposition marginal, pour une entreprise ou pour un individu, peut avoir des conséquences importantes. S’il n’est pas linéaire, le basculement vers les tranches supérieures peut créer des effets de seuil. Imaginons par exemple que le taux d’imposition marginal sur les bénéfices soit décroissant. Une entreprise aura tout intérêt à grossir ou à améliorer sa rentabilité pour atteindre les tranches supérieures et réduire ainsi son taux d’imposition moyen. Si le taux d’imposition marginal est progressif, l’entreprise peut, au contraire, est découragée dans sa croissance, en considérant que son taux d’imposition moyen ne fera qu’augmenter.