Comment calculer le prix d’une option à partir d’un arbre binomial simple ? Exemple numérique

Une alternative intéressante au modèle de Black-Scholes, dans le cadre de la valorisation d’options, est l’utilisation d’arbres binomiaux. Cette méthode a été décrite par Cox, Ross et Rubinstein en 1979. Elle consiste à déterminer le prix d’une option à partir des différentes trajectoires que peut prendre le sous-jacent. Comment calculer le prix d’une option à partir d’un arbre binomial simple ? Exemple numérique.

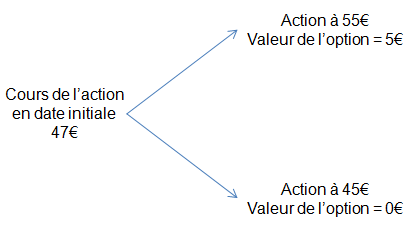

Arbre binomial à une période

Prenons l’exemple d’une option d’achat sur le groupe industriel Safran. Ce call européen porte sur une échéance de 6 mois, avec un prix d’exercice de 50€. Le cours de l’action est actuellement de 47€ et le taux d’intérêt sans risque pour une période de 6 mois est de 5% per annum. Les analystes qui suivent le titre pensent que celui-ci peut évoluer vers seulement deux prix dans un semestre : soit 55€ si les résultats financiers sont à la hauteur des espérances, soit 45€ si la compagnie n’atteint pas ses objectifs. Le call européen ne sera donc dans la monnaie que dans le premier cas de figure, et il revêtira alors une valeur de 55 – 50 = 5€. Dans l’autre cas, il termine hors de la monnaie et sa valeur sera nulle.

S’il n’existe aucune opportunité d’arbitrage, il est alors possible de constituer un portefeuille sans risque contenant à la fois une certaine quantité de l’action et une unité de l’option, de façon à ce que ce portefeuille ait une rentabilité égale au taux sans risque. Puisque le marché ne contient que ces deux actifs, il est dit « complet ». Combien faut-il d’unités Δ d’actions ?

Pour répondre à cette question, il suffit simplement de résoudre l’équation où un portefeuille contient Δ actions pour une option vendue, et de constater les deux valeurs finales potentielles du portefeuille. Premier scénario, Δ actions à 47€ sont achetées initialement et deviennent Δ actions à 55€ à l’échéance, avec un call ayant une valeur de 5€. Deuxième scénario, Δ actions à 47€ sont achetées initialement et deviennent Δ actions à 45€ à l’échéance, avec un call n’ayant aucune valeur puisqu’ayant terminé en dehors de la monnaie. Autrement dit :

D’où :

En détenant 0,5 action pour un call vendu, un portefeuille serait donc sans risque. Dans le cas où l’action grimperait à 55€, un tel portefeuille vaudrait 55 * 0,5 – 5 = 22,5€. Dans le cas où l’action descendrait à 45€, un tel portefeuille vaudrait 45 * 0,5 = 22,5€, une valeur équivalente à l’autre scénario, ce qui est bien ce que nous cherchions.

Ce portefeuille sans risque doit être actualisé, logiquement, au taux sans risque, afin de connaître sa valeur initiale. Celle-ci est de

Avec f comme valeur de l’option en date initiale, le portefeuille est ainsi constitué :

Ce portefeuille est égal à la valeur présente du portefeuille sans risque calculé précédemment. Autrement dit :

L’option d’achat ayant un prix d’exercice à 50€ et une maturité de 6 mois, calculé à l’aide de cet arbre binomial à une période, et sous réserve d’absence d’opportunité d’arbitrage, vaut 1,56€.

Finance de Marché est un site d’information grand public, ayant pour vocation de partager les connaissances liées aux thématiques financières. Pour en savoir plus, pour des demandes de partenariat ou autre, n'hésitez pas à nous contacter.

Catégories : Finance, Généraliste, Quant | Tags : Options | Publiez votre commentaire