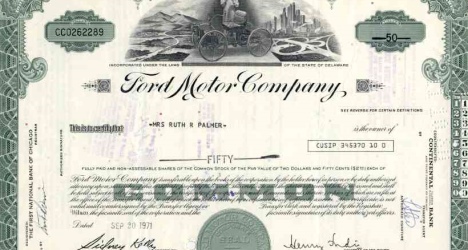

Les caractéristiques des actions ordinaires

Détenir une action n’est pas seulement une prise de risque ou un pari à la hausse sur le cours d’une entreprise. De multiples droits, ainsi que des privilèges, sont attachés à cette partie du capital. La plupart des actions sont dites « ordinaires » ; elles ne jouissent d’aucune préférence en matière de dividende ou ne profitent pas d’un droit de regard supérieur sur les actifs en cas de faillite. Quelles sont les caractéristiques des actions ordinaires ? Comment, à partir d’une simple action, peut-on participer à une course aux procurations ou à l’émission d’actions nouvelles ?

Les droits des actionnaires

L’une des caractéristiques premières des actions ordinaires est le droit de vote. Si les actionnaires n’entrent pas directement dans la gestion quotidienne d’une entreprise, ils le font néanmoins à travers leur droit de vote, en choisissant les membres du conseil d’administration qui, en retour, peuvent désigner des dirigeants opérationnels. Concrètement, ces derniers pourront définir la politique à suivre en matière de financement, la politique d’expansion à l’international, les lancements de nouveaux produits, etc. La plupart du temps, le contrôle exercé par les actionnaires se fait sur le principe « une action = une voix », et les élections ont lieu de façon annuelle lors de l’Assemblée générale.

Le vote par procuration

Le vote par procuration consiste à se faire représenter, le jour d’une élection, par une autre partie. Pour des raisons pratiques, il s’agit d’une méthode de vote très répandue parmi les actionnaires, ces derniers pouvant être éloignés géographiquement, absents, largement minoritaires ou tout simplement peu intéressés par la gestion quotidienne de l’entreprise. Les mandataires, lorsqu’ils récoltent ou cherchent à récolter suffisamment de voix (course aux procurations), peuvent néanmoins poser de sérieux problèmes aux équipes dirigeantes et chercher à les remplacer.

En septembre 2001, les fabricants Hewlett-Packard et Compaq affirmèrent publiquement leur volonté de fusionner, afin de créer un nouveau géant de l’informatique. Deux mois après cette annonce, Walter Hewlett, l’un des actionnaires historiques et membre du conseil d’administration de Hewlett-Packard, annonça son intention de s’opposer à ce projet. Si la course aux procurations menée par Walter Hewlett se solda finalement par un échec, la fusion dû attendre près de cinq mois avant d’être entérinée.

Actions classe A vs Actions classe B

Il arrive que les entreprises émettent différentes classes d’actions. La plupart du temps, ce qui distingue les actions classe A des actions classe B est le pouvoir de vote qui leur est rattaché.

Au 31 décembre 2012, le manufacturier canadien Bombardier précisait sur son site la différence entre les deux classes d’actions qu’il avait émises. Chaque action classe A possédait 10 votes et pouvait être convertie, sans réserve, en action classe B. Chaque action classe B possédait 1 vote et ne pouvait être convertie en action classe A que si une offre était faite aux porteurs de cette dernière et qu’elle était acceptée par l’actionnaire majoritaire d’alors, en l’occurrence la famille Bombardier. Les actions de classe B donnaient par ailleurs droit à un dividende préférentiel, versé en priorité par rapport aux actions classe A.

L’une des raisons principales derrière l’émission d’actions de classes différentes tient au contrôle de l’entreprise. En émettant des actions nouvelles au pouvoir de vote limité, les dirigeants peuvent lever des fonds sans dilution du pouvoir décisionnel.

Percevoir des dividendes, acheter de nouvelles actions

Assurément, l’un des droits les plus connus pour un actionnaire est celui de percevoir des dividendes, de façon proportionnelle au nombre d’actions détenues. Les dividendes représentent une partie du rendement du capital, restituée aux personnes qui ont contribué à ériger ce dernier. Ces paiements sont à la libre discrétion du conseil d’administration, et ne sont exigibles que s’ils ont été déclarés officiellement. En d’autres termes, tant que le conseil d’administration n’a pas confirmé le versement prochain d’un dividende, les actionnaires ne peuvent attaquer l’entreprise sur le fait de ne pas verser de dividendes. Ils ne peuvent donc se baser sur des dividendes versés historiquement pour exiger des dividendes futurs.

Par ailleurs, les actionnaires peuvent bénéficier d’un droit préférentiel de souscription en cas d’augmentation de capital. Ces droits, s’ils ne sont pas exercés, peuvent être revendus et forment en ce sens des titres à part entière, parfois négociables. Ils sont alors assimilables à des warrants.