Flux de trésorerie additionnels : 3 écueils à éviter

Avant de démarrer un projet, n’importe quel directeur financier se doit d’analyser les flux de trésorerie actuels de l’entreprise ainsi que ceux qui pourraient être potentiellement dégagés à l’avenir. Mais quels sont les flux de trésorerie à retenir pour valider une décision d’investissement ? La réponse est plutôt simple : ceux qui découleraient du projet d’investissement et qui viendraient se rajouter aux flux déjà existants. Autrement dit, uniquement les flux de trésorerie additionnels. Mais quels flux financiers ne sont pas des flux de trésorerie additionnels ? Comment les écarter de l’analyse ? Certaines situations sont parfois difficiles à cerner.

Les coûts irrécupérables

Un coût irrécupérable est, par définition, une dépense ayant déjà eu lieu ou ayant déjà provoqué la création d’une dette. Ce coût ne peut être altéré en fonction du lancement ou de l’abandon du projet étudié. Autrement dit, l’entreprise doit subir ce coût, quoiqu’il arrive. Un tel flux financier n’est donc pas pertinent dans l’analyse d’un projet et doit être écarté. Les raisons de douter de son exclusion sont pourtant compréhensibles. Certains projets nécessitent par exemple de faire appel à des consultants externes, afin d’étudier un marché ou d’ébaucher les adaptations que doit subir l’entreprise. Les honoraires de conseil devront être payés, peu importe la décision finale des dirigeants.

Les coûts d’opportunité

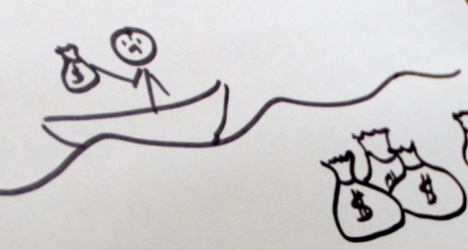

Les coûts d’opportunités sont sensiblement différents des coûts irrécupérables. Ils peuvent être interprétés comme le fait d’abandonner un profit. Ce genre de situation est commun pour une entreprise possédant déjà certaines des ressources nécessaires au projet. Prenons l’exemple d’un projet immobilier reposant sur la reconversion d’un bâtiment. Le fait d’entériner le projet ne créera pas de sortie d’argent dans la mesure où ledit bâtiment fait déjà partie des actifs de l’entreprise. Pourtant, ce bâtiment ne peut être considéré comme « gratuit » ; il joue un rôle actif dans la production actuelle de l’entreprise. Il pourrait également être revendu directement sur le marché immobilier. Utiliser ce bâtiment pour le projet immobilier est donc un coût d’opportunité : les dirigeants abandonneraient un actif essentiel et les possibilités que ce dernier ouvre à l’entreprise.

Le coût d’acquisition du bâtiment n’est pas pertinent dans l’analyse du projet immobilier. Il s’agit d’un coût irrécupérable. Néanmoins, le coût d’opportunité à intégrer dans l’analyse du projet pourrait être la valeur de revente de ce bien immobilier sur le marché. Il s’agirait d’un flux qui serait certain d’être abandonné en utilisant le bâtiment dans le nouveau projet plutôt qu’en le vendant.

Les effets secondaires

Les flux de trésorerie additionnels englobent tous les changements affectant la structure des flux de trésorerie de l’entreprise. Il n’est pas rare que certains projets aient des répercussions, positives ou négatives, sur le reste de l’entreprise. Lorsqu’un constructeur automobile décide par exemple de mettre à jour son modèle phare, les anciennes versions en pâtissent nécessairement, les ventes se reportant sur les modèles les plus modernes. Ce phénomène d’érosion, caractérisé par la baisse des flux de trésorerie des autres projets en cours, n’est pas rare. Il convient toutefois de distinguer clairement ce qui est érodé du fait de l’arrivée d’un nouveau projet, de ce qui serait perdu face à une perte de marché causée par la concurrence.