Certificat Twin Win : définition & payoff d’un produit structuré à participation absolue

Un Certificat Twin Win est un produit structuré perçu comme une alternative intéressante à la détention unilatérale de l’actif, profitant de la variation absolue du sous-jacent sous certaines conditions. Quel est le fonctionnement exact d’un Certificat Twin Win ?

Le Certificat Twin Win : Définition

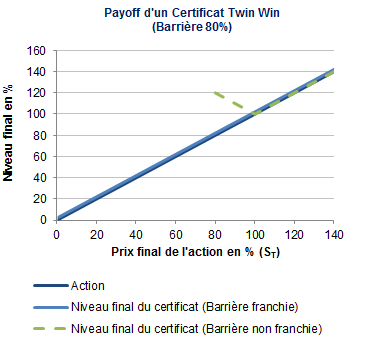

Un Certificat Twin Win est un contrat donnant à son détenteur la possibilité de bénéficier d’une participation intégrale à la variation absolue d’un sous-jacent, à condition que la barrière ne soit pas franchie. Si la barrière est franchie, l’investisseur est exposé à la variation brute du sous-jacent, et peut donc enregistrer une perte.

Le Certificat Twin Win : Exemple numérique

Admettons qu’un investisseur suive l’actualité de la compagnie Air Solide. Face à la grande incertitude qui règne sur les résultats de fin d’année, les analystes ont de la peine à accorder leurs projections, certains s’attendant à des bénéfices, d’autres à des pertes contenues. Le titre risque donc de bouger sensiblement en bourse, mais pas au point de chuter lourdement. Un Certificat Twin Win pourrait lui offrir une participation de 100% à la variation absolue d’Air Liquide dans 1 an, si tant est que l’action ne perde pas plus de 20% d’ici là.

Que le sous-jacent soit en hausse en ou en baisse de 20% par exemple, si le sous-jacent n’a jamais perdu plus de 20%, l’investisseur perçoit un rendement de 20%. Son gain potentiel en cas de hausse est illimité.

En revanche, si la barrière a été franchie, l’investisseur est exposé à la variation finale du sous-jacent. Si celui-ci finit en hausse de 30%, l’investisseur perçoit un rendement de 30%. S’il finit, au contraire, en baisse de 10%, l’investisseur enregistre une perte de 10% sur le capital investi.

Le Certificat Twin Win : Construction

Dans sa forme usuelle, un Certificat Twin Win peut être envisagé comme une combinaison d’options vanilles et exotiques. L’investisseur est long d’un Call, long de deux Put Down and Out, et short d’un Put.

En termes de sensibilités, deux facteurs entrent avant tout en compte : le taux de dividendes et la volatilité implicite. Plus le taux de dividendes est élevé, plus les chances de toucher la barrière sont fortes, et donc plus celle-ci est susceptible d’être placée à un niveau bas. Même raisonnement sur la volatilité : bien que s’agissant d’une combinaison d’options, plus les chances de franchir la barrière sont importantes, et moins les Puts Down and Out sont onéreux. La barrière peut donc être placée à un niveau plus bas.

D’autres variantes du Twin Win peuvent exister, avec par exemple un levier supérieur à 1:1 à la hausse, ou bien avec des caps à la hausse. Plusieurs types d’observations pour la barrière sont également possibles (en continu ou à maturité uniquement).

Bonjour,

J’aimerais savoir du coup quelle est la structure d’un twin win avec swap? Concrétement si le client verse à la banque un capital de 100 que reçoit-il? comment la banque l’investit (obligation zéro coupon, swap, options)? quand et comment le client reçoit-il la performance (euribor à 3 mois, à l’échéance…)?

Cordialement,